このブログではダウ1000ドル毎の節目を記録しています。

前回はこちら

37000ドルを突破するのに2年近くの時間を要しましたが、その後の38000ドルと39000ドルを突破するのはそれぞれ1ヶ月くらいで、39000から40000ドルまでは3ヶ月近くかかりました。

それでも順調ですね。

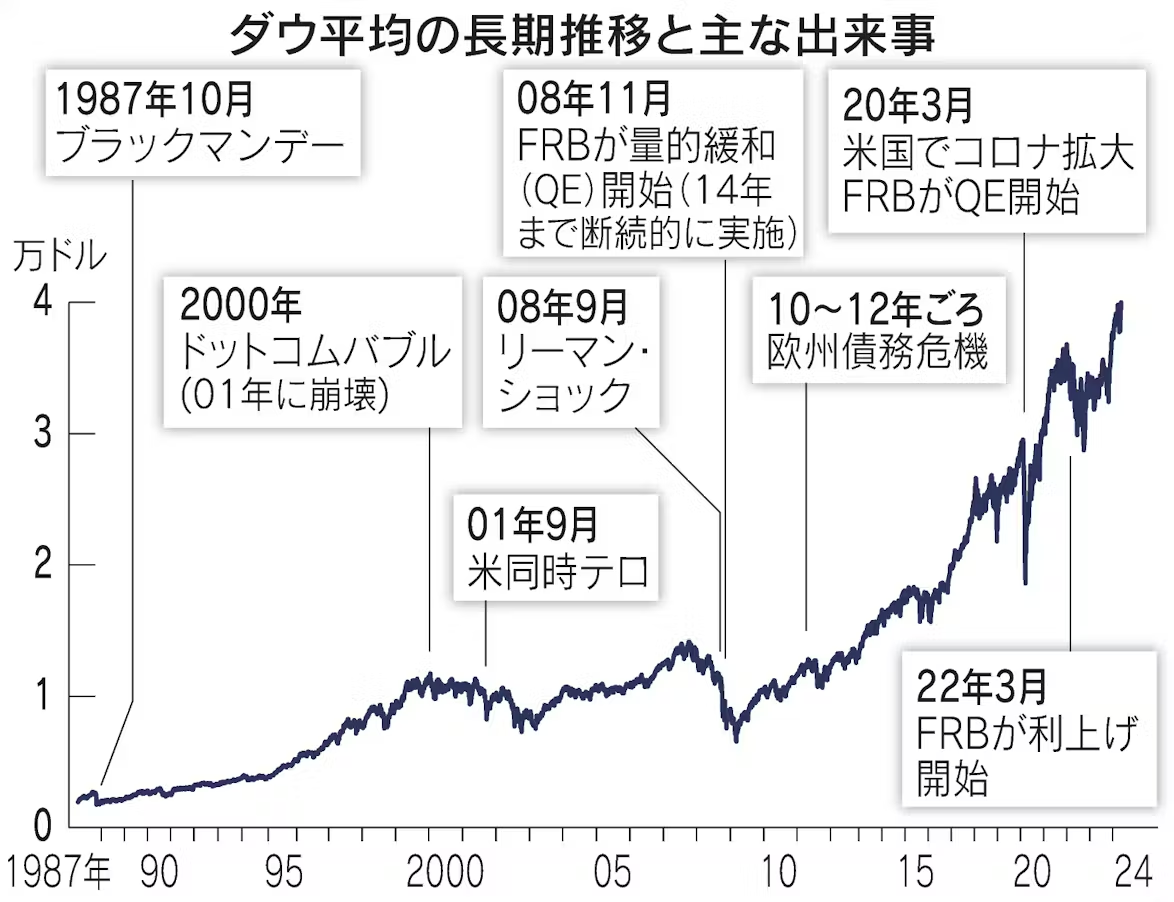

米国の代表的な株価指数、ダウ工業株30種平均が17日、終値として初めて4万ドルの大台を突破した。リーマン危機翌年の2009年3月に付けた安値6547ドルから指数は15年で6倍超に拡大した。

ダウ平均は指数関数的に上昇してきた。1896年の算出開始から1999年の1万ドル達成には約100年かかった。2008年のリーマン危機後に上昇ピッチは上がり、17年1月に2万ドルを達成すると、そこから3万ドル到達には3年10カ月しかかかっていない。4万ドルの大台乗せはそれをも上回るペースだ。

私が今でも保有しているVTI1000株は2016年に購入したので、こうしてみると良い時期に購入できたな、と思います。ご覧の通り、結構怖いこともたくさんあったんですけどね。

みなさんのおかげで、なんとかここまでやってくることができました。

私がウォッチしている銘柄の株価を見てみましょう。(2024年5月19日時点)

括弧は2024年2月22日にダウが39000ドル時を超えたときの株価です。

- VTI:262.30USD (251.83USD) +4.2%

- SPXL:135.59USD (123.40USD) +9.9%

- TECL:81.44USD (78.56USD) +3.7%

- SOXL:45.40USD (41.42USD) +9.6%

- VOO:486.69USD (466.57USD) +4.3%

- VT:112.48USD (107.44USD) +4.7%

いずれもダウよりはリターンが良いようですね。

レバレッジETFは指数が上がっていても同じように上がるとは限らないので博打要素が強いです。

S&P500(VOO)の3倍の値動きになるSPXLは実際3倍になっていませんし、暴落の後は特に株価が低迷する傾向があります。それでも株価上昇時は素晴らしいリターンを誇るので魅力的です。

ちなみに、SPXLの最高値は2022年初の147.98ドルで、TECLの最高値は2021年末の91.04で、SOXLは2022年初の74.21ドルです。

このように、いずれも最高値を更新できていません。びっくりしますね。

だからレバレッジETFだけを保有していると指数は最高値を更新しているのに、全然儲かっていない、、、ということがあるので注意しましょう。

私は米国株インデックスが8割、レバレッジETFが2割というポートフォリオを組んでいますが、ちょうど良い塩梅だと今のところは感じています。

今後はそこまでリスクを取る必要はないので、徐々にレバレッジETFの比率を減らして、楽天S&P500一本のシンプルなポートフォリオを目指します。

また、現金をもう少し多めにして、それを米ドル定期預金などで運用してもいいかな、と思うようになりました。利上げのおかげで米ドル定期預金もそこそこの利回りになっています。

ポートフォリオは、米国インデックスと現金で調整する、というのが理想的です。

今までいろいろな失敗を重ねてきましたが、さまざまな経験を通じてようやくここまで辿り着きました。

やはり自分でやってみて、試行錯誤して、納得した形で投資を進めるのが一番だと思います。

まだまだ先は長い(はず)なので、何が起こるか、何が正しいのか、まだわかりませんが、引き続き研究を続けていきたいと思います。